個人再生で住宅ローンはどうなる?家を残せる条件と手続きの流れ

個人再生を利用すれば、住宅ローン特則により家を残しながら、他の金額によっては借金を5分の1~10分の1まで減額できます。ただし、安定収入があることや住宅ローン以外の抵当権がないことなど、いくつかの条件を満たす必要があります。手続き期間は約6ヶ月~1年、費用は60~90万円程度が目安です。

個人再生で家を残せるって本当?住宅ローン特則の仕組みとは

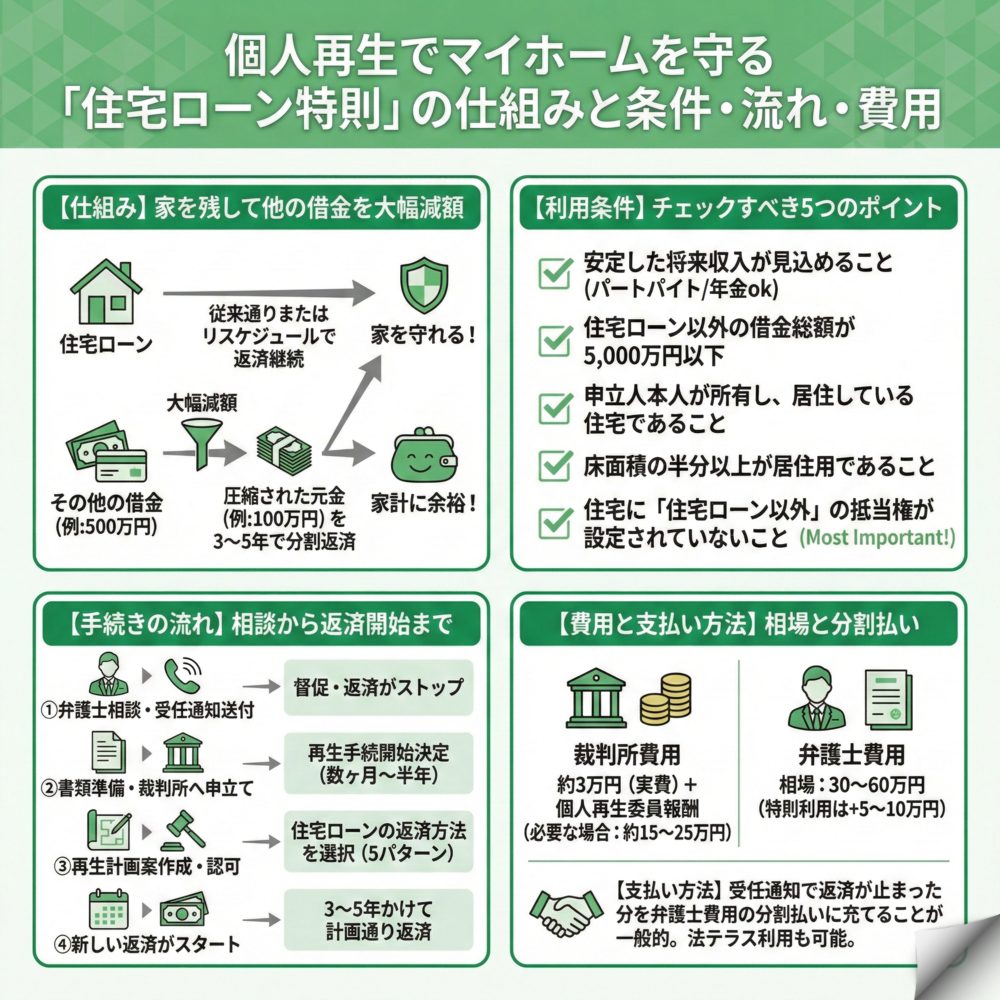

カードローンの返済に追われて住宅ローンの支払いも危うくなってきた。そんな状況でも、マイホームだけは守りたいと思うのは当然のことです。実は、個人再生という手続きを使えば、住宅ローンは今まで通り返済を続けながら、他の借金だけを大幅に減らすことができます。

この仕組みを可能にするのが「住宅ローン特則(住宅資金特別条項)」という制度です。通常、債務整理では全ての債権者を平等に扱わなければならないのですが、住宅ローン特則は例外的に住宅ローンだけを特別扱いできる制度なのです。

住宅ローン以外の借金が500万円あった場合、個人再生により100万円まで減額され、これを3~5年で分割返済していきます。一方で住宅ローンはこれまで通り、または返済期間を延長して支払いを続けます。借金の総額が減ることで家計に余裕が生まれ、住宅ローンの返済も安定して続けられるようになるのが最大のメリットです。

自己破産では家を手放さなければなりませんし、任意整理では借金の元金はほとんど減りません。家を残しながら借金を大幅に減らせる個人再生は、マイホームを守りたい方にとって最適な選択肢と言えるでしょう。

住宅ローン特則を使うための条件は?チェックすべき5つのポイント

住宅ローン特則は誰でも使えるわけではありません。以下の条件をすべて満たす必要があるため、まずは自分が該当するかチェックしてみましょう。

1. 安定した収入があることが大前提

個人再生を利用するには、将来にわたって継続的な収入を得る見込みがあることが必要です。正社員だけでなく、パートやアルバイト、年金受給者でも、減額後の借金を3~5年間きちんと返済できる収入があれば認められます。

また、住宅ローンなどを除く借金の総額が5,000万円以下であることも条件です。クレジットカードやカードローンなどの合計額がこれを超える場合は、個人再生自体が利用できません。

2. 自分が住んでいる家であること

住宅ローン特則の対象となるのは、申立人本人が所有し、実際に居住している住宅に限られます。投資用マンションや別荘、離婚して元配偶者が住んでいる家などは対象外です。

店舗兼住宅の場合は、床面積の半分以上が居住用である必要があります。また、住宅の購入や建築、リフォームのために借りた住宅ローンでなければならず、事業資金などを住宅を担保に借りた場合は該当しません。

3. 住宅ローン以外の抵当権がないこと

これが最も重要な条件の一つです。住宅に住宅ローン以外の抵当権や根抵当権が設定されている場合、原則として住宅ローン特則は使えません。

例えば、事業資金を借りるために第二抵当権を設定していたり、消費者金融から借りる際に不動産担保ローンを利用していたりする場合は、残念ながら対象外となってしまいます。

個人再生の手続きはどう進む?申立てから返済開始までの流れ

個人再生の手続きは複雑で、通常は弁護士や司法書士に依頼して進めることになります。ここでは、相談から返済開始までの大まかな流れを説明します。

ステップ1:弁護士への相談と受任通知の送付

まずは債務整理に詳しい弁護士や司法書士に相談します。多くの事務所では無料相談を実施しているので、気軽に利用してみましょう。

正式に依頼すると、弁護士から各債権者へ「受任通知」が送られます。この通知が届けば、債権者からの取り立てや督促は法律で禁止されるため、精神的な負担が大きく軽減されます。この時点で、毎月の返済もいったんストップすることになります。

ステップ2:必要書類の準備と裁判所への申立て

個人再生の申立てには多くの書類が必要です。申立書や債権者一覧表、財産目録、家計簿、給与明細、住宅関連の書類など、準備には数カ月から半年かかることもあります。

書類が揃ったら管轄の地方裁判所へ申立てを行い、約1ヶ月後に「再生手続開始決定」が出されます。裁判所によっては、手続きを監督する「個人再生委員」が選任され、面談で収入や返済能力について詳しく聞き取られることがあります。

ステップ3:再生計画の作成と認可、返済開始

確定した債権額をもとに「再生計画案」を作成します。どの借金をいくらに減額し、毎月いくらずつ返済していくかを具体的に記載する重要な書類です。

住宅ローンについては、以下の5つの返済パターンから選択できます。

- そのまま型:滞納がなく、これまで通り返済を続ける

- 期限の利益回復型:滞納分を3~5年で分割して上乗せ返済

- リスケジュール型:返済期間を最大10年延長して月々の負担を軽減

- 元本猶予期間併用型:再生計画期間中は利息のみ支払い

- 同意型:金融機関と個別に条件を交渉

計画案が債権者の決議を通過し、裁判所から認可決定が出れば、翌月から新しい返済がスタートします。

費用はいくらかかる?支払い方法は?

個人再生にかかる費用は、大きく「裁判所費用」と「弁護士費用」に分かれます。

裁判所に支払う費用は、申立手数料や官報掲載料などで約3万円程度ですが、個人再生委員が選任される場合は、その報酬として15~25万円が必要になります。(※全国統一の基準ではありません)

弁護士費用は事務所によって異なりますが、30~60万円程度が相場です。住宅ローン特則を利用する場合は、手続きが複雑になるため5~10万円程度上乗せされることが一般的です。総額では60~90万円程度を見込んでおく必要があります。

「そんな大金用意できない」と心配する必要はありません。弁護士に依頼すると債権者への返済が止まるので、これまで返済に充てていたお金を弁護士費用の分割払いに回すことができます。また、収入が少ない方は法テラスの民事法律扶助制度を利用して、月5,000円~1万円程度の分割払いも可能です。

よくある質問

住宅ローンをすでに滞納していても使えますか?

滞納していても住宅ローン特則は利用できます。特に返済債権を目指す方にとって有効です。

滞納分については「期限の利益回復型」という方法で、再生計画期間中(3~5年)に分割して支払うことで解消できます。ただし、保証会社による代位弁済が行われた場合は、代位弁済から6ヶ月以内に申立てをしなければならないという厳格な期限があります。督促状が届いたら、すぐに弁護士に相談することが重要です。

夫婦でペアローンを組んでいる場合はどうなりますか?

ペアローンの場合、原則として住宅ローン特則の利用は難しいとされています。夫婦がお互いの連帯保証人になっているため、片方だけが個人再生をすると、もう一方に請求が行ってしまうからです。

ただし、夫婦そろって同時に個人再生を申し立てるなど、裁判所によっては特則の利用を認めるケースもあります。非常に専門的な判断が必要なので、必ず弁護士に相談してください。共有名義の場合も、あなたの持分が清算価値として計算されるため、返済額が増える可能性があることに注意が必要です。

個人再生後に新しく住宅ローンは組めますか?

信用情報が回復すれば、再び住宅ローンを組める可能性は十分あります。個人再生をすると信用情報機関に事故情報が登録され、5~7年間は新規のローンが組めなくなりますが、この期間が過ぎれば審査に通る可能性が出てきます。

審査通過のポイントは、物件価格の2~3割程度の頭金を用意すること、安定した収入と勤続年数があること、携帯電話の分割払いなどで新しい信用実績を作ることです。個人再生で対象にした金融機関は避け、フラット35など独自の審査基準を持つローンを検討するのも有効です。

一覧に戻る