離婚時の借金は誰が払う?財産分与のルールと対処法

離婚時の借金は、その借金が「夫婦の生活のため」に作られたものかどうかで扱いが変わります。住宅ローンや生活費の借金は財産分与の対象となりますが、ギャンブルなど個人的な借金は作った本人が返済します。連帯保証人になっている場合は離婚後も返済義務が残るため、必ず解除手続きが必要です。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

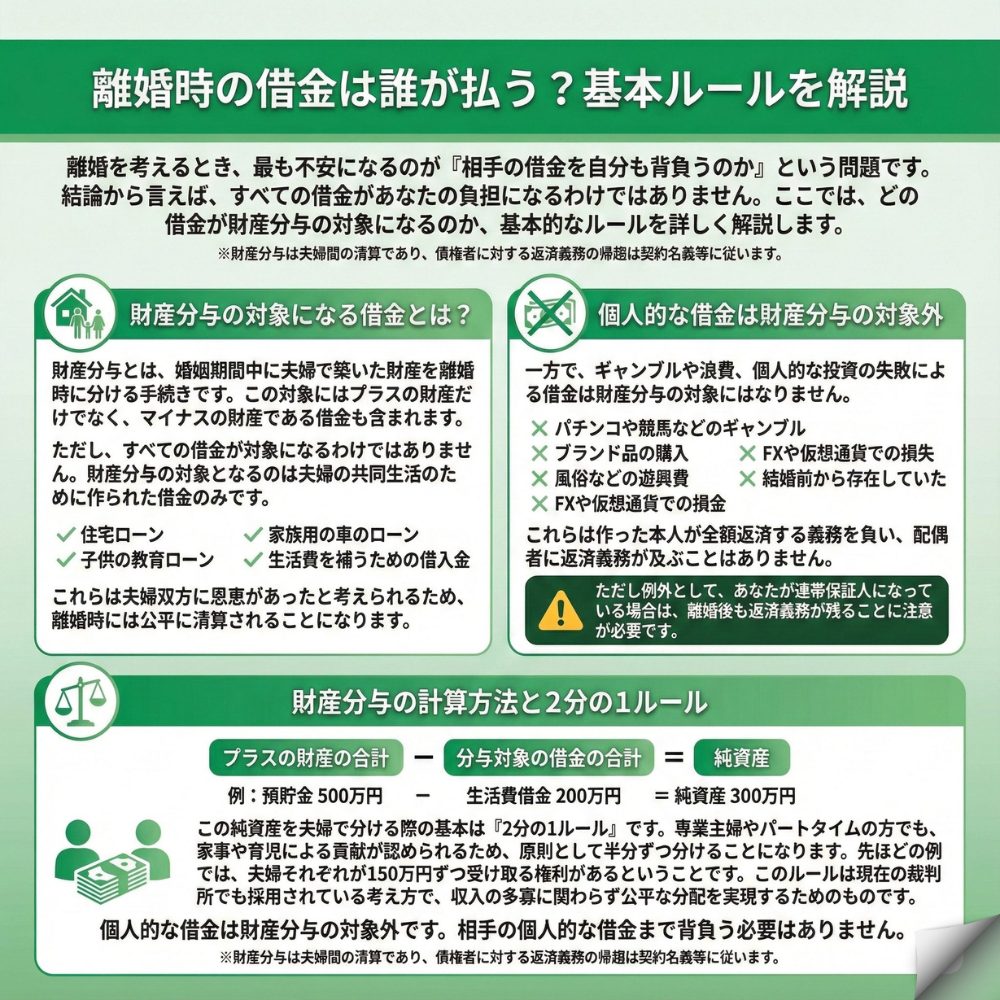

離婚時の借金は誰が払う?基本ルールを解説

離婚を考えるとき、最も不安になるのが「相手の借金を自分も背負うのか」という問題です。結論から言えば、すべての借金があなたの負担になるわけではありません。ここでは、どの借金が財産分与の対象になるのか、基本的なルールを詳しく解説します。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

財産分与の対象になる借金とは?

財産分与とは、婚姻期間中に夫婦で築いた財産を離婚時に分ける手続きです。この対象にはプラスの財産だけでなく、マイナスの財産である借金も含まれます。

ただし、すべての借金が対象になるわけではありません。財産分与の対象となるのは夫婦の共同生活のために作られた借金のみです。具体的には、住宅ローン、家族用の車のローン、子供の教育ローン、生活費を補うための借入金などが該当します。これらは夫婦双方に恩恵があったと考えられるため、離婚時には公平に清算されることになります。

個人的な借金は財産分与の対象外

一方で、ギャンブルや浪費、個人的な投資の失敗による借金は財産分与の対象にはなりません。パチンコや競馬などのギャンブル、ブランド品の購入、風俗などの遊興費、FXや仮想通貨での損失などがこれに当たります。

また、結婚前から存在していた借金も財産分与の対象外であり作った本人が全額返済する義務を負い、配偶者に返済義務が及ぶことはありません。ただし例外として、あなたが連帯保証人になっている場合は、離婚後も返済義務が残ることに注意が必要です。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

財産分与の計算方法と2分の1ルール

借金がある場合の財産分与は、まず純資産を計算することから始まります。計算式は「プラスの財産の合計-分与対象の借金の合計=純資産」となります。例えば、預貯金が500万円、生活費のための借金が200万円の場合、純資産は300万円です

。

この純資産を夫婦で分ける際の基本は「2分の1ルール」です。専業主婦やパートタイムの方でも、家事や育児による貢献が認められるため、原則として半分ずつ分けることになります。先ほどの例では、夫婦それぞれが150万円ずつ受け取る権利があるということです。このルールは現在の裁判所でも採用されている考え方で、収入の多寡に関わらず公平な分配を実現するためのものです。

住宅ローンが残っている場合の対処法は?

離婚時に最も複雑になりやすいのが、住宅ローンが残っている不動産の扱いです。家の価値とローン残高の関係によって、取るべき対処法が大きく変わってきます。ここでは、それぞれのケースでの具体的な対応方法を解説します。

アンダーローンの場合の分け方

アンダーローンとは、家の評価額がローン残高を上回っている状態を指します。例えば、家の評価額が3,000万円、ローン残高が2,000万円の場合、差額の1,000万円がプラスの財産として財産分与の対象になります。

この場合の選択肢は主に2つあります。1つ目は、家を売却してローンを完済し、残った現金を夫婦で分ける方法です。上記の例では、1,000万円を500万円ずつ分けることになります。2つ目は、どちらか一方が家に住み続ける方法です。

この場合、住む側が相手に対して財産分与分の500万円を支払うことで清算します。どちらの方法を選ぶかは、子供の学校や仕事の都合などを考慮して決めることになります。

オーバーローンの場合の注意点

オーバーローンは、家の評価額がローン残高を下回っている状態です。例えば、評価額が2,000万円でローン残高が2,500万円の場合、不動産の資産価値はマイナス500万円となります。

この場合、不動産自体は財産分与の対象にはならず、残ったローンは名義人が引き続き返済していくことが原則です。

ただし、あなたが連帯債務者や連帯保証人になっている場合は要注意です。離婚しても金融機関に対する返済義務は消えないため、相手が返済を滞らせれば、あなたに請求が来てしまいます。このリスクを回避するには、金融機関と交渉して連帯債務者や連帯保証人から外れる手続きをするか、家を任意売却してローンを減らすなどの対策が必要です。

連帯保証人から外れる方法

住宅ローンの連帯保証人になっている場合、離婚だけでは保証人の地位から外れることはできません。金融機関の同意を得て、正式に保証人から外れる手続きが必要です。

具体的な方法としては、まず代わりの連帯保証人を立てることが考えられます。相手の親族などが新たに保証人になることで、あなたを外してもらう交渉を行います。もう1つは、相手に他の金融機関でローンを借り換えてもらう方法です。

新しいローンでは、あなたを保証人にしない条件で契約してもらいます。どちらも相手や金融機関の協力が必要となるため、交渉をスムーズに進めるため、弁護士に交渉を依頼することを検討してもよいかもしれません。

相手のギャンブルや浪費の借金も払う必要がありますか?

配偶者がギャンブルや浪費で作った借金は、離婚時にどのように扱われるのでしょうか。多くの方が不安に思うこの問題について、法律的な観点から詳しく解説します。

ギャンブルの借金は財産分与の対象にならない

パチンコ、競馬、競艇などのギャンブルで作った借金は、財産分与の対象にはなりません。これは夫婦の共同生活とは無関係な、完全に個人的な借金だからです。

たとえ相手が「生活費が足りなくて仕方なくギャンブルで増やそうとした」と主張しても、ギャンブルは本質的に個人の娯楽や射幸行為であり、家族のための借金とは認められません。

同様に、風俗店での散財、高額なブランド品の購入、個人的な趣味への過度な出費なども特有債務となります。これらの借金は、作った本人が全額返済する責任を負い、あなたが肩代わりする必要は一切ありません。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

投資失敗による借金の扱い

FX、株式投資、仮想通貨などの投資による損失や借金も、基本的には財産分与の対象になりません。投資は個人の判断とリスクで行うものであり、失敗のリスクを夫婦で共有したとは認められないからです。

ただし、夫婦で話し合って共同で投資を行った場合や、投資の利益を実際に生活費に充てていた実績がある場合は、例外的に財産分与の対象とされる可能性もあります。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

よくある質問

離婚時の借金問題について、多くの方が抱える疑問にお答えします。実際のケースでよく相談される内容を中心に、具体的な対処法を解説していきます。

相手が借金を隠している可能性がある場合はどうすればいいですか?

まずは自分でできる範囲で証拠を集めることから始めましょう。

預金通帳の記帳やネットバンキングの取引履歴をチェックし、不審な引き出しや振込がないか確認します。

クレジットカードの利用明細、自宅に届く郵便物も重要な手がかりになります。消費者金融やカード会社からの督促状が届いていないか注意深く観察してください。

自分での調査に限界を感じたら、弁護士に相談することをおすすめします。弁護士照会や調停・訴訟での調査嘱託などの手続きにより、相手方の借金の状況がわかる可能性があります。

別居後に作った借金はどうなりますか?

別居後に作られた借金は、原則として財産分与の対象にはなりません。

財産分与で清算される財産や借金は「別居時点」で確定するというのが裁判所の基本的な考え方です。

別居によって夫婦の協力関係は事実上終了したとみなされるため、それ以降に各自が作った借金は個人の責任となります。同様に、別居後にあなたが働いて得た収入や貯金も、相手に分ける必要はありません。

※財産分与は夫婦間の清算であり、債権者に対する返済義務の帰趨は契約名義等に従います。

養育費と借金の返済、どちらが優先されますか?

法律上、養育費の支払いは借金返済よりも優先されます。

養育費は子供の健全な成長のために必要不可欠なものとして、特別な保護を受けています。たとえ相手に多額の借金があっても、養育費の支払い義務がなくなることはありません。

相手が「借金返済で手一杯だから養育費は払えない」と主張しても、裁判所は認めません。養育費の金額は、双方の収入や子供の人数、年齢などを考慮して決められますが、借金があることで多少減額される可能性はあります。

ただし、ギャンブルなど個人的な借金は考慮されにくく、住宅ローンなど必要な支出のみが考慮される傾向にあります。養育費の取り決めはできる限り公正証書にして、不払いの際に強制執行できるようにしておきましょう。

自己破産した場合、財産分与はどうなりますか?

自己破産のタイミングによって、財産分与への影響は大きく変わります。

離婚前に自己破産した場合、破産者の財産はすべて処分されるため、分与できる財産がほとんどなくなってしまいます。

一方、離婚後に自己破産した場合でも、すでに確定した財産分与の内容は原則として影響を受けません。

ただし、財産分与が不当に高額で、債権者を害する目的があったと判断されれば、取り消される可能性もあります。特に注意が必要なのは、あなたが相手の借金の連帯保証人になっているケースです。

相手が自己破産すると、債権者は保証人であるあなたに全額請求してきます。保証人でなくなるためには債権者の同意が必要です。自己破産と離婚についてお悩みの方は弁護士に相談して対策を検討されることをお勧めします。

一覧に戻る