債務整理は会社にバレる?バレずに手続きする方法を解説

債務整理を検討している方の最大の不安は「会社にバレるのでは?」という点ではないでしょうか。結論から言えば、債務整理は原則として適切な方法で行えば会社にバレる可能性は低いです。弁護士や司法書士には守秘義務があり、勤務先へ連絡が入ることも通常はありません。ただし、会社が債権者である場合や給与差押えに至った場合などの例外はあります。この記事では会社にバレる具体的なケースと、バレずに手続きする方法を詳しく解説します。

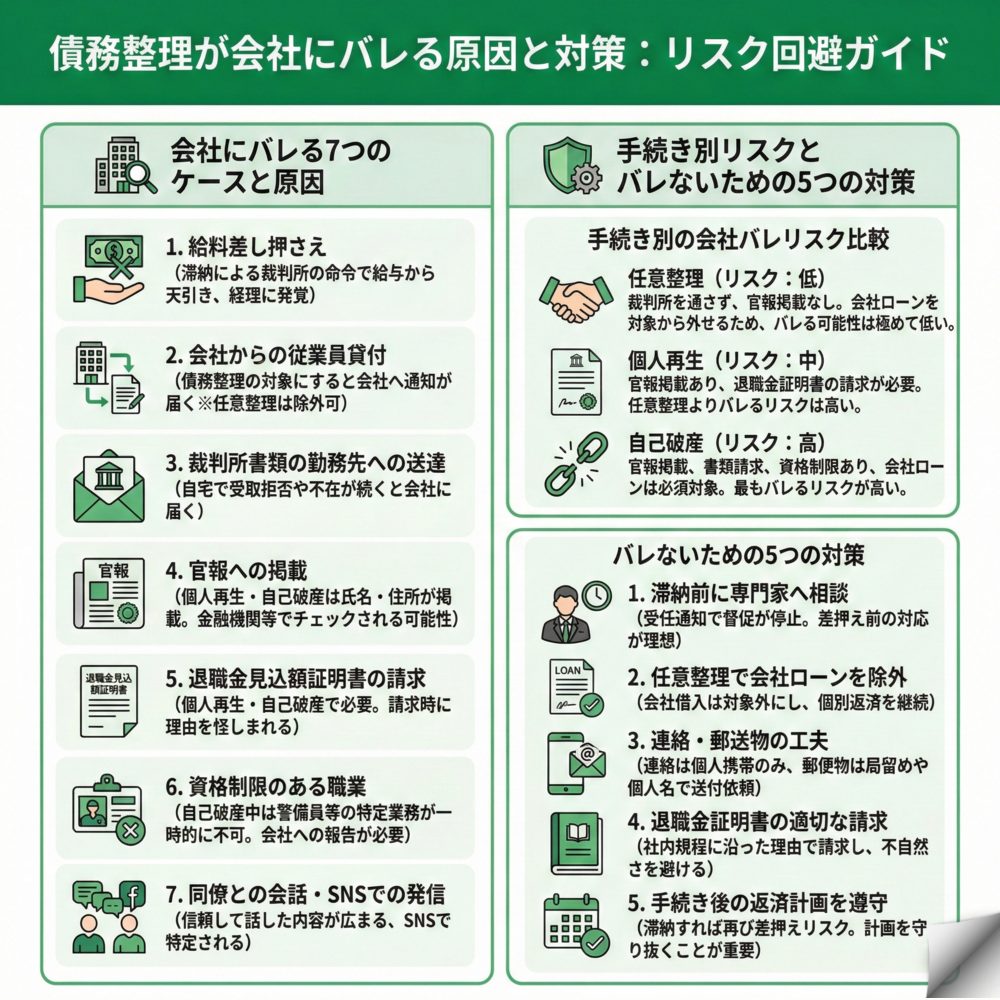

債務整理が会社にバレる7つのケースとは?

債務整理が会社に知られてしまうケースには、明確なパターンがあります。事前にこれらのケースを把握しておけば、リスクを回避することが可能です。

借金を長期滞納して給料差し押さえになった場合

最も多いのが給料の差し押さえによって会社にバレるケースです。滞納が続き、債権者からの督促を無視し続けると、債権者は裁判所に訴訟や支払督促等の法的手続を起こします。債務名義(判決等)を取得されて給料を差し押さえられると、裁判所から会社に「債権差押命令」が送付され、給与から直接返済分が天引きされることになります。この時点で経理担当者を通じて、借金の存在が確実に会社に知られてしまいます。

会社の従業員貸付を債務整理の対象にした場合

会社の福利厚生で利用できる従業員貸付制度からの借入がある場合、これを債務整理の対象に含めると会社は債権者という立場になります。

任意整理は対象とする債権者を選べるため、通知は通常「対象債権者のみに」送られます。したがって、会社からの借入を対象から外せば通知は届きません。一方、個人再生や自己破産では全ての借金を対象にする必要があるため、避けることができません。

裁判所の書類が勤務先に届いてしまった場合

通常、裁判所からの書類は自宅に届きますが、受取拒否や長期不在等の事情により、就業場所送達という形で勤務先に送られることがあります。

総務部門の担当者が受け取ることになり、そこから借金トラブルの存在が発覚する可能性があります。裁判所からの書類は必ず自宅で受け取るよう、日頃から注意が必要です。

官報をチェックする職業の人が社内にいる場合

個人再生や自己破産をすると、官報という国の機関紙に氏名と住所が掲載されます。一般の人が官報を見ることはまずありませんが、金融機関の融資担当者や市役所の税務担当者など、業務上官報をチェックする職種の方が社内にいる場合は注意が必要です。

ただし、官報に掲載される情報は膨大で、特定の個人を探すことは困難なため、実際にバレる可能性は極めて低いと言えます。

退職金見込額証明書の請求で怪しまれた場合

個人再生や自己破産では、財産状況を裁判所に報告するため退職金見込額証明書の提出が必要になることがあります。

この書類を会社に請求する際、使用目的を聞かれることがあります。使用目的の伝え方は社内規程に沿い、法律の専門家の指示に従いましょう。短期間での繰り返し請求は不自然に見えるため避けるのが無難です。

資格制限のある職業に就いている場合

自己破産の手続き中は、警備員、保険募集人、宅地建物取引士などの特定の資格が一時的に制限されます。これらの資格が必要な業務に就いている場合、手続き期間中は業務ができなくなるため、会社に理由を説明せざるを得なくなります。

同僚との会話やSNSで自ら漏らしてしまった場合

意外と多いのが、自分から情報を漏らしてしまうケースです。信頼できる同僚だと思って相談したことが、いつの間にか社内に広まってしまうことがあります。また、匿名だと思ってSNSに書き込んだ内容から身元が特定されることもあります。債務整理の事実は、どんなに親しい同僚にも話さないことが賢明です。

手続き別の会社バレリスクはどう違いますか?

債務整理には3つの方法があり、それぞれ会社にバレるリスクの度合いが異なります。自分の状況に合った手続きを選ぶことが重要です。

任意整理なら会社にバレる可能性は極めて低い

任意整理は裁判所を通さない手続きのため、官報への掲載もなく、会社への書類請求も不要です。

弁護士や司法書士が債権者と直接交渉を行い、将来利息や遅延損害金のカットや返済計画の見直しを行います。会社からの借入がある場合でも、その借入を対象から外すことができるため、会社に知られることなく手続きを進められる可能性が高いです。借金の元金は減らないため返済は続きますが、会社にバレるリスクを最小限に抑えたい方には最適な方法です。

個人再生は官報掲載と書類請求がネックになる

個人再生は金額によっては借金を5分の1から10分の1まで減額できる手続きですが、裁判所を通すため官報に掲載されます。

また、退職金見込額証明書などの書類を会社に請求する必要があり、その際に使用目的を聞かれる可能性があります。住宅ローンを残したまま他の借金を大幅に減額できるメリットは大きいですが、会社にバレるリスクは任意整理より高くなることを理解しておく必要があります。

自己破産は最もバレるリスクが高い手続き

自己破産は全ての借金を返済免除にできる最終手段ですが、会社にバレる可能性は高いです。

官報への掲載、会社への書類請求に加え、特定の職業では資格制限により業務ができなくなります。さらに会社からの借入がある場合は必ず整理対象に含める必要があるため、確実に会社に知られることになります。借金問題を根本的に解決できる反面、会社への影響も最も大きい手続きです。

会社にバレないための5つの対策は何ですか?

債務整理を会社に知られずに進めるためには、事前の準備と適切な対応が欠かせません。以下の5つの対策を実践することで、リスクを大幅に減らすことができます。

滞納する前に弁護士・司法書士へ相談する

最も重要なのは借金を滞納する前に法律の専門家へ相談することです。

差押えに至る前の相談が理想ですが、差押え後でも相談は可能です。返済が苦しいと感じた時点で、すぐに弁護士や司法書士に相談しましょう。法律の専門家に依頼すれば受任通知により債権者からの督促が止まり、落ち着いて今後の対策を検討できます。多くの事務所では無料相談を実施しているため、まずは気軽に相談してみることをおすすめします。

会社からの借金は任意整理で対象から外す

会社の従業員貸付などを利用している場合は、任意整理を選択し、会社からの借入を対象から外すことが重要です。

会社からの借金は別途返済を続け、消費者金融やクレジットカード会社からの借金のみを整理することで、会社に知られることなく債務整理を進められます。ただし、会社への返済が困難な場合は、別の対策を検討する必要があるため、法律の専門家とよく相談しましょう。

連絡方法や郵送物の取り扱いを工夫してもらう

弁護士や司法書士に依頼する際は、「会社や家族に内緒で進めたい」という希望を明確に伝えることが大切です。

法律の専門家はそうした要望に慣れており、連絡は個人の携帯電話のみ、郵送物は事務所名を記載しない無地の封筒で送る、郵便局留めにするなど、様々な配慮をしてくれます。事前にしっかりと打ち合わせをしておけば、連絡の過程でバレるリスクを防げます。

退職金証明書は適切な手順で請求する

個人再生や自己破産で退職金見込額証明書が必要な場合は、会社への請求理由は社内規程に沿って正確に伝え、必要に応じて法律の専門家からの文面等で補足してもらいましょう。

手続き後の返済計画は必ず守る

任意整理や個人再生の手続き後は、決められた返済計画を確実に守ることが重要です。

会社にバレずに手続きを終えても、その後の返済を滞納すれば再び給料差し押さえのリスクが発生します。返済が厳しくなりそうな場合は、早めに依頼した法律の専門家に相談し、返済計画の見直しを検討しましょう。放置することだけは避けてください。

よくある質問

債務整理と会社バレについて、多くの方が抱く疑問にお答えします。

債務整理をしたら会社をクビになりますか?

債務整理を理由にした解雇は違法であり、クビになることはありません。

労働契約法では、解雇には「客観的に合理的な理由」が必要と定められており、個人的な借金問題は解雇理由にはなりません。減給や降格などの懲戒処分も、債務整理だけを理由に行うことはできません。ただし、会社の資金を横領した場合など、借金の原因が会社に損害を与えた場合は別問題となります。

公務員が債務整理すると職場にバレやすいですか?

公務員も一般の会社員と同様、適切に手続きすればバレる可能性は低いです。

ただし注意点として、共済組合からの借入がある場合、債務整理を行うと組合(実質的に職場)に通知がいきます。この場合は任意整理を選択し、共済組合の借入を対象から外すことで、職場に知られずに手続きを進められます。公務員だからといって特別にバレやすいということはありません。

任意整理中に在籍確認の電話はありますか?

弁護士や司法書士に依頼した後は、在籍確認の電話はありません。

法律の専門家が送る受任通知により、債権者から本人や勤務先への直接連絡は法律で禁止されます。ただし、任意整理後に新たなローンやクレジットカードの申し込みをした場合は、その審査で在籍確認が行われる可能性があります。債務整理中は新規借入は避けるべきです。

家族にもバレずに債務整理できますか?

任意整理は家族にバレずに手続きできる可能性があります。

家族にバレる主な原因は自宅への郵送物とクレジットカードが使えなくなることです。法律の専門家に依頼すれば、郵送物は事務所宛や郵便局留めにしてもらえます。カードについては、デビットカードやプリペイドカードへの切り替えで対応できます。ただし、配偶者が保証人になっている借金がある場合は、影響が及ぶため事前の相談が必要です。

債務整理したことを後悔しますか?

多くの方は債務整理をして良かったと感じています。

確かに信用情報に傷がつき、任意整理は完済後約5年、個人再生・自己破産は手続き完了から約5~7年は新規借入が難しくなるデメリットはあります。しかし、毎日の督促電話や返済のプレッシャーから解放される精神的なメリットの方が大きいという声があります。借金問題を放置して給料差し押さえになるリスクを考えれば、早めの債務整理が賢明な選択と言えるでしょう。

一覧に戻る