債務整理後の「住宅ローン無理」は誤解?!審査通過のコツと自宅を守る方法を法律の専門家が解説

債務整理をしても住宅ローンは組めます。任意整理なら完済から約5年、個人再生・自己破産なら手続き完了から約5~7年で信用情報が回復し、審査のスタートラインに立てます。また、住宅ローン返済中でも任意整理で住宅ローン以外の借金だけを整理したり、個人再生の住宅ローン特則を使えば家を守れます。成功の鍵は、債務整理と関係ない金融機関を選び、頭金を準備し、安定収入を証明することです。

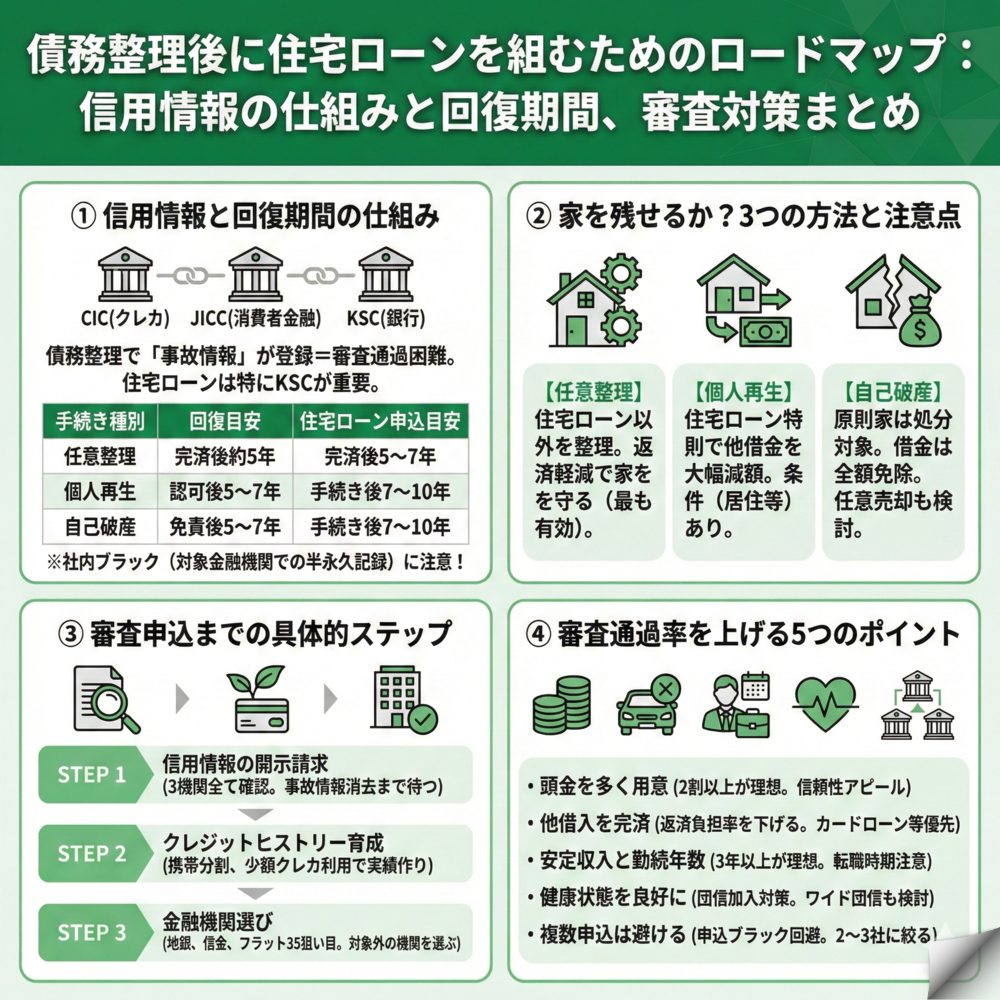

債務整理をしても住宅ローンは組めますか?信用情報の仕組みと回復期間

債務整理が住宅ローン審査に与える影響とは

債務整理を行うと、信用情報機関に「事故情報」が登録されます。これが俗に言う「ブラックリスト」の状態です。住宅ローンの審査では必ず信用情報がチェックされるため、事故情報が残っている間は審査通過が極めて困難になります。

信用情報は以下の3つの機関が管理しています。

- CIC:主にクレジットカード会社が加盟

- JICC:主に消費者金融が加盟

- KSC:主に銀行が加盟

住宅ローンは銀行で組むことが多いため、特にKSCの情報が重要になります。ただし、この事故情報は永久に残るわけではなく、一定期間が経過すれば自動的に消去される仕組みになっています。

債務整理の種類別・信用情報が回復するまでの期間

債務整理後、どのくらいで住宅ローンが組めるようになるかは、選択した手続きによって異なります。

| 債務整理の種類 | 信用情報の登録期間 | 住宅ローン申込の目安 |

|---|---|---|

| 任意整理 | 完済から約5年 | 完済から5〜7年後 |

| 個人再生 | 認可決定から5〜7年 | 手続き後7〜10年後 |

| 自己破産 | 免責決定から5〜7年 | 手続き後7〜10年後 |

個人再生と自己破産の場合、官報に掲載された情報をKSCが最長7年間保管するため、銀行での住宅ローンはこの期間を過ぎてからが現実的です。一方、CICやJICCでは約5年で情報が消えることが多いため、ノンバンク系の住宅ローンなら早めに申し込める可能性があります。

社内ブラックという落とし穴に要注意

信用情報機関から事故情報が消えても安心できません。債務整理の対象とした金融機関には「社内ブラック」として半永久的に記録が残ります。

例えば、A銀行のカードローンを任意整理した場合、信用情報が回復してもA銀行やそのグループ会社での住宅ローン審査は通りません。これは信用情報とは別に、各金融機関が独自に管理している顧客データベースに記録されているためです。将来の住宅ローンを見据えるなら、債務整理と無関係の金融機関を選ぶことが鉄則となります。

住宅ローンを残したまま債務整理で家を守れますか?3つの方法と注意点

任意整理なら住宅ローン以外の借金だけを整理できる

住宅ローン返済中でカードローンなどの返済が苦しい場合、任意整理が最も有効な選択肢です。任意整理の最大のメリットは、整理する借金を自由に選べる点にあります。

住宅ローンは今まで通り返済を続け、カードローンや消費者金融の借金だけを対象に交渉します。これにより将来利息や遅延損害金がカットされ、月々の返済額が大幅に軽減されます。例えば、カードローン3社で月10万円の返済が、任意整理により月5万円程度まで減額されるケースも珍しくありません。浮いた資金で住宅ローンの返済を安定的に続けられるため、マイホームを守りながら借金問題を解決できる可能性があります。

個人再生の住宅ローン特則で借金を大幅減額

借金総額が大きく任意整理では解決困難な場合でも、個人再生の「住宅ローン特則」を使えば家を残せます。これは住宅ローンはそのまま支払い続け、それ以外の借金を金額によっては約5分の1から10分の1まで大幅減額する制度です。

例えば、住宅ローン残高2000万円、その他の借金500万円がある場合、住宅ローンは従来通り返済しながら、500万円の借金を100万円程度まで減額できる可能性があります。ただし、この特則を利用するには本人が居住している自宅であること、住宅ローン以外の抵当権が設定されていないことなど、いくつかの条件をクリアする必要があります。複雑な手続きのため、必ず弁護士などの法律の専門家に相談しましょう。

自己破産は原則として家を手放すことになる

自己破産を選択した場合、原則として家は処分対象となり手放さなければなりません。これは財産を換価して債権者に公平に分配するためです。住宅ローンが残っていても完済していても、一定以上の価値がある不動産は売却されます。

ただし、家を失う代わりにすべての借金の返済義務から解放されるため、借金総額が年収の何倍にもなり返済不能な状況では、人生をリセットする最終手段として検討する価値があります。家を手放す場合でも、「任意売却」を選べば競売より高値で売却でき、引越し費用を確保できる可能性もあります。

債務整理後、いつから住宅ローンに申し込めますか?審査通過までのステップ

まずは信用情報の開示請求で現状を確認する

債務整理後に住宅ローンを検討する際、最初にやるべきことは自分の信用情報を確認することです。「そろそろ大丈夫だろう」という憶測で申し込むのは危険です。

CIC、JICC、KSCの3つすべてに開示請求を行いましょう。費用は各機関1,000円程度で、スマートフォンから簡単に申請できます。事故情報が残ったまま申し込んで審査に落ちると、その「申込履歴」が6ヶ月間残り、次の審査でさらに不利になります。必ず事故情報が消えていることを確認してから、次のステップに進むことが成功への近道です。

信用情報回復後はクレジットヒストリーを育てる

事故情報が消えた直後の信用情報は、取引履歴が何もない「スーパーホワイト」と呼ばれる状態になります。金融機関からすると過去の信用度が判断できず、かえって審査に慎重になることがあります。

そこで重要なのが、良好なクレジットヒストリー(クレヒス)を育てることです。まずは携帯電話本体の分割払いから始め、遅延なく支払いを続けます。次に審査に通りやすいクレジットカードを1枚作り、公共料金の支払いなど少額利用と期日通りの返済を繰り返します。半年から1年程度この実績を積めば、「きちんと約束を守れる人」という信用が回復し、住宅ローン審査でも有利に働きます。

審査通過の可能性が高い金融機関を選ぶ

債務整理の経験がある場合、メガバンクより地方銀行、信用金庫、フラット35が狙い目です。特にフラット35は、個人の信用情報より物件の担保価値や年収基準を重視する傾向があり、債務整理経験者でも審査に通ったケースもあります。

また、債務整理に関わった金融機関とそのグループ会社は避けましょう。例えば、プロミスで任意整理した場合、同じSMBCグループの三井住友銀行は選択肢から外すべきです。全く関係のない金融機関を選ぶことで、無用な審査落ちを避けられる可能性があります。

債務整理後の住宅ローン審査に通るための準備は?成功率を上げる5つのポイント

頭金を多く用意することで信頼性をアピール

住宅ローン審査において、頭金の存在は絶大な効果を発揮します。物件価格の2割以上の頭金があれば、借入額が減るだけでなく、「計画的に貯蓄できる堅実な人」という評価につながります。

信用情報が回復するまでの期間を貯蓄期間と前向きに捉え、毎月コツコツと積み立てましょう。親族から資金援助を受けられる場合は、住宅取得資金の贈与税非課税特例(最大1,000万円)を活用できる可能性もあります。頭金が多いほど金融機関の貸し倒れリスクが下がるため、審査通過率は確実に上がります。

他の借入は完済してから申し込む

住宅ローン審査では「返済負担率」が重要な判断基準となります。これは年収に占める年間返済額の割合で、住宅ローン以外の借入があると、その分審査で借りられる金額が減ってしまいます。

自動車ローンやスマートフォンの分割代金なども含まれるため、住宅ローン申込前にはできる限り完済しておきましょう。特にカードローンやリボ払いは金利が高く、審査でマイナス評価となりやすいため、優先的に返済することが重要です。

安定収入と勤続年数で返済能力を証明

住宅ローンは20年、30年という長期契約のため、金融機関は「安定性」を最重視します。正社員で勤続年数3年以上が理想的ですが、最低でも1年以上の勤続実績は必要です。

転職を考えている場合は、住宅ローン契約後にするか、転職後3年程度経過してから申し込むのが賢明です。また、年収だけでなく、勤務先の規模や業種の安定性も評価対象となるため、上場企業や公務員は有利になる傾向があります。

健康状態を良好に保ち団信加入に備える

民間の住宅ローンでは団体信用生命保険(団信)への加入が必須条件です。健康状態の告知で持病や既往歴があると加入できず、それが原因でローンが組めないケースもあります。

日頃から健康管理に気を配り、定期健診を受けることが大切です。もし健康に不安がある場合は、加入条件が緩和された「ワイド団信」を扱う金融機関や、団信加入が任意のフラット35を検討しましょう。保険料は上乗せされますが、住宅ローンを諦める必要はありません。

複数申込は避けて慎重に金融機関を選ぶ

審査が不安でも、一度に複数の金融機関に申し込むのは避けましょう。短期間の複数申込は「申込ブラック」と呼ばれ、「他で断られたのでは」と警戒されて審査に通りにくくなります。

申込履歴は6ヶ月間信用情報に残るため、申し込む金融機関は事前のリサーチで2〜3社に絞りましょう。もし審査に落ちた場合は、最低6ヶ月は期間を空け、その間に落ちた原因を分析し改善してから再挑戦することが重要です。

よくある質問

債務整理中でも配偶者名義なら住宅ローンは組めますか?

はい、配偶者単独なら住宅ローンを組むことは可能です。債務整理は個人の手続きのため、配偶者の信用情報には影響しません。配偶者に安定収入があり、信用情報に問題がなければ、配偶者名義での住宅ローン審査に通る可能性は十分あります。

ただし、債務整理中の本人は連帯保証人になれず、収入合算もできないため、配偶者単独の収入で審査されることになります。借入可能額は配偶者の年収に応じて決まるため、希望する物件価格と借入可能額のバランスを事前に確認しておくことが大切です。

自己破産から10年経てば必ず住宅ローンは組めますか?

必ずではありませんが、審査通過の可能性は大幅に上がります。10年経過すれば(※2022年11月以降は破産手続き開始決定から7年間に短縮)KSCの官報情報も消え、信用情報はクリーンな状態に戻ります。しかし、住宅ローン審査は信用情報だけでなく、年齢、年収、勤続年数、健康状態など総合的に判断されます。

10年の間に安定した職に就き、頭金を貯め、健康管理をしっかり行っていれば、審査通過の可能性は高いでしょう。逆に、信用情報が回復しても無職や不安定な収入では審査は困難です。この10年間を「準備期間」と捉え、着実に条件を整えることが成功への鍵となります。

任意整理の対象にした会社の系列銀行は避けるべきですか?

避けるべきです。例えばアコムで任意整理をした場合、同じ三菱UFJフィナンシャルグループの三菱UFJ銀行での住宅ローンは、社内ブラックにより審査通過はほぼ不可能です。

主要な金融グループの関係を事前に調べ、債務整理と無関係の金融機関を選びましょう。地方銀行、信用金庫、ろうきん、JAバンクなど、メガバンク系列以外の選択肢は豊富にあります。過去の債務整理歴を知らない金融機関なら、現在の属性だけで公平に審査してもらえます。

債務整理後の住宅ローンは金利が高くなりますか?

信用情報が回復していれば、通常の金利が適用されます。債務整理の履歴自体が金利を押し上げることはありません。金利は申込時の市場金利、借入額、返済期間、頭金の割合などで決まります。

ただし、審査基準の緩い金融機関やノンバンク系を選んだ場合、もともとの金利設定が高めのことがあります。また、健康上の理由でワイド団信を利用する場合は、通常より0.2〜0.3%程度金利が上乗せされます。複数の金融機関で条件を比較し、最も有利な条件を選ぶことが重要です。

住宅ローン審査に落ちたらどうすればいいですか?

まず6ヶ月は再申込を控え、落ちた原因を分析しましょう。審査落ちの理由は教えてもらえませんが、信用情報の再確認、返済負担率の見直し、頭金の追加準備など、改善できる点を洗い出します。

次回は別の金融機関を選び、特に地方銀行やフラット35など、審査基準が異なる先を検討しましょう。また、不動産会社の提携ローンを利用すると、担当者が金融機関との橋渡しをしてくれることもあります。焦らず着実に準備を重ねれば、必ず道は開けます。法律の専門家への相談も検討し、法律のプロのアドバイスを受けることも成功への近道です。

一覧に戻る